一案多罚!东北证券再领罚单惊人的因果定律:对子女太狠的父母,晚年难熬(豫金刚石股票)东北证券2020年吸收投资是多少,

又一家券商被“一案多罚”。

9月27日,深交所公告表现,因在豫金刚石2016年非公开发行股票项目中存在多方违规,东北证券被深交所接纳书面警示的自律监管步伐,5名保荐代表人被给予通报批评的处分。

豫金刚石旧案是一起上市公司恒久系统性造假的典型案件,受到市场和监管层高度关注。

在收到深交所这份罚单之前,今年6月,东北证券及相关人员已受过证监会的重罚:对公司责令改正、给予警告,没收保荐业务收入188.68万元,并处以三倍罚款,合计罚没金额754.72万元;5名责任人员被给予警告,处以5万-20万元罚款不等。

受访人士认为,券商作为中介机构应适应新的市场发展形势,重新审视和调整自己的定位与角色,真正负担起注册制下为市场和投资者把关的重责大任,履行维护市场秩序的职能。

收下深交所罚单

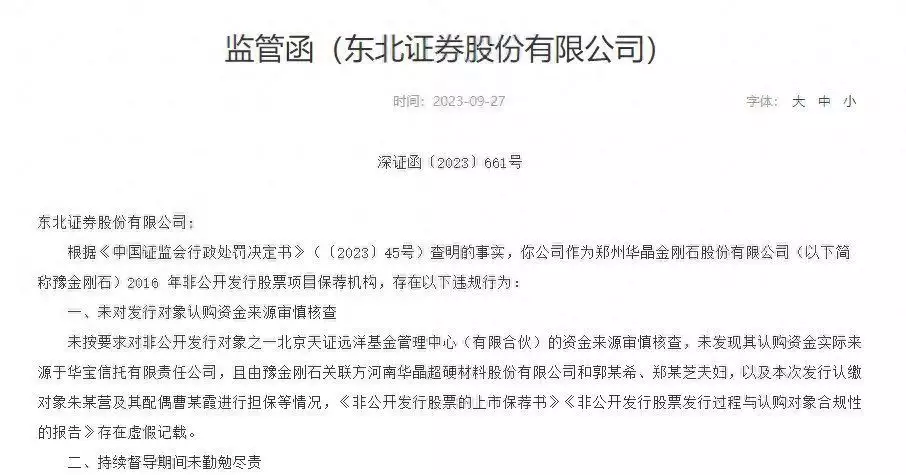

9月27日,深交所官网显示,因在豫金刚石2016年非公开发行股票项目中存在多方违规,东北证券被深交所接纳书面警示的自律监管步伐,5名保荐代表人被给予通报批评的处分。

深交所指出,经证监会查明,东北证券作为豫金刚石2016年非公开发行股票项目保荐机构,公司及五名保代主要存在以下违规行为:

一是未对发行对象认购资金来源审慎核查。即未按要求对非公开发行对象之一北京天证远洋基金管理中心(有限合伙)的资金来源审慎核查,未发现其认购资金实际来源于华宝信托有限责任公司,且由豫金刚石关联方河南华晶超硬质料股份有限公司和郭某希、郑某芝夫妇,以及本次发行认缴对象朱某营及其配偶曹某霞进行包管等情况,相关发行文件存在虚假记载。

二是连续督导期间未勤勉尽责。具体来看,包罗以下违规:未对募集资金置换预投资金事项审慎核查;未充实核查募集资金投入项目的情况;未充实关注募投项目流动资金的用途和步伐;未充实关注募投项目流动资金的用途和步伐;未对涉诉事项保持合理的职业怀疑。

同时,深交所要求,东北证券对此应高度重视,针对违规问题接纳有效步伐进行整改,并引以为戒,勤勉尽责,严格遵守法律法规,根据相关业务规则、行业执业规范和职业道德准则提供证券服务。

曾受证监会重罚

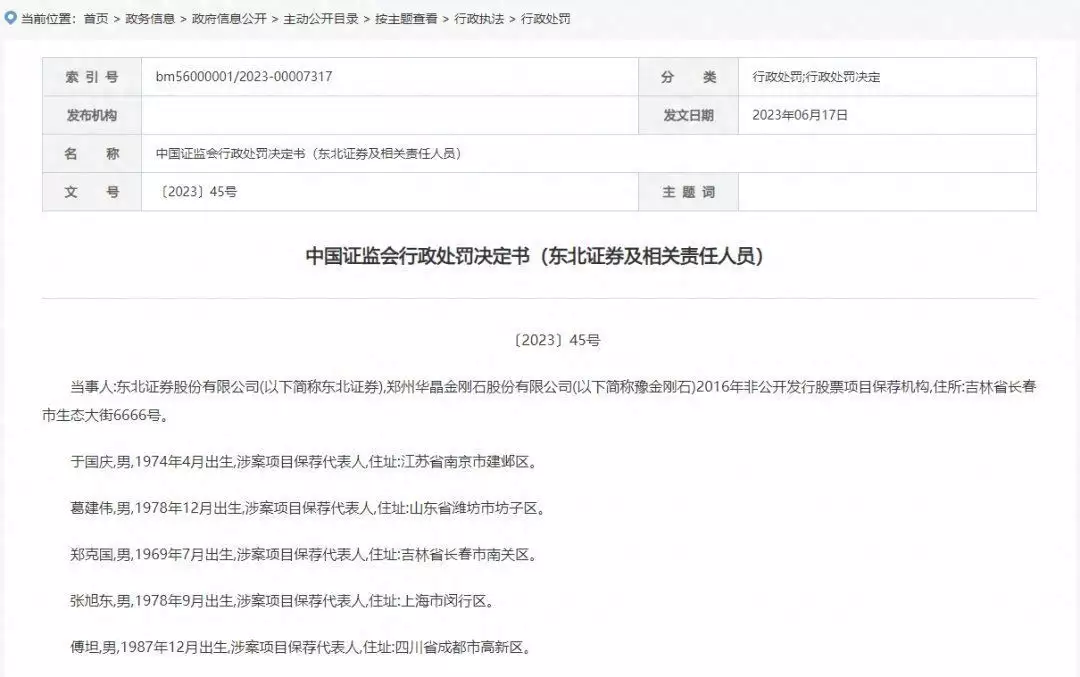

其实,针对此案件,东北证券及相关人员已于今年6月受过证监会的重罚。

证监会表现,根据当事人的违法事实、性质、情节与社会危害水平,依据相关规定,决定对东方证券责令改正、给予警告,没收保荐业务收入188.68万元,并处以三倍罚款,合计罚没金额754.72万元;5名责任人员被给予警告,处以5万-20万元罚款不等。

关于豫金刚石一案,证监会早在2020年认定表现,豫金刚石涉嫌重大财政造假,2016年至2019年财政信息披露严重不实。一是连续三年累计虚增利润数亿元,二是未依法披露对外包管、关联交易合计40亿余元。调查还发现,在上述期间,实际控制人累计占用上市公司资金23亿余元。

证监会还曾发文强调,豫金刚石一案是一起上市公司恒久系统性造假的典型案件,涉案金额巨大,违法性质严重,市场影响恶劣。

处罚落地后,东北证券表现,将连续遵循稳健的经营理念,进一步强化投资银行业务内控机制,提高规范运作意识,切实履行勤勉尽责义务,全面提升投行执业质量。

投行收入不降反增

值得注意的是,在东北证券被证监会重罚后不久,证监会同月公布了最新一期证券公司“白名单”。或因涉豫金刚石旧案,东北证券成为了4家被调出“白名单”的券商之一。

虽然在上半年落地罚单,但从半年报业绩来看,东北证券投行业务收入不降反增。

2023年上半年,东北证券投行业务营业总收入为1.41亿元,同比增长166.42%;投行业务营业利润率达56.93%,同比增长39.59%。

从整体业绩来看,今年上半年,东北证券实现营业收入35.62亿元,同比增加48.25%;实现归属于上市公司股东的净利润5.47亿元,同比增加164.48%;截至陈诉期末,公司总资产为891.66亿元,较2022年末增加13.01%,归属于上市公司股东的所有者权益为183.54亿元,较2022年末增加1.72%。

公开资料显示,东北证券建立于2000年6月,前身为吉林省证券公司,于2007年8月在深圳证券交易所挂牌上市。

强监管趋势连续

近期,在强监管态势下,券商被“一事多罚”的情况并非个案。

6月19日,中信证券集中交易系统出现异常,导致部门客户交易受到影响。经查,中信证券存在机房基础设施建设宁静性不敷,信息系统设备可靠性管理疏漏等问题。因“619”交易系统异常一案,中信证券共计收到来自上交所、深圳证监局、深交所的3张罚单,属业内罕见。

全面注册制深化,但“零容忍”的强监管环境延续。财经评论员张雪峰认为,在强监管态势下,券商面临以下挑战:

一是提高合规风险意识。券商需要更加重视合规风险管理,加强内部控制和风险管理体系的建设,确保各项业务符合法律法规和监管要求;二是加强自律监管。券商要积极落实自律监管责任,加强内部合规培训,建立有效的内部制度和流程,规范各项业务操纵,防范风险;三是加大投入和改进技术支持。券商需要投入更多资源来提升内部合规与风控的技术支持,通过科技手段提升合规效率,降低合规风险。

针对东北证券因保荐项目被“一案多罚”一事,香颂资本董事沈萌表现,注册制下,以信息披露为核心的监管体制,要求上市公司和中介机构负担风险责任和义务,也对上市公司和中介机构、特别是中介机构提出更高的要求,如果中介机构不能适应新的市场机制,加强自身的制度建设、提升自身的竞争能力,就可能无法挣脱监管追责。

“券商作为中介机构应适应新的市场发展形势,重新审视和调整自己的定位与角色,真正负担注册制下为市场和投资者把关的重责大任,履行维护市场秩序的职能。”沈萌表现。

在张雪峰看来,作为资本市场的“守门人”,券商应合法合规地履行保荐机构的职责,包罗以下方面:

一是加强风险管理。券商应建立健全的风险管理体系,包罗内部控制、合规审查、风险评估等方面,确保保荐业务符合法律法规和监管要求。

二是审慎选择项目。券商应严格审查项目,对企业进行全面尽职调查,确保项目的真实性、合法性和可靠性,防范虚假报告和违法行为。

三是加强信息披露。券商应确保信息披露完整、准确、及时,根据法律法规要求进行披露,并加强对投资者的沟通和解释,维护市场的透明度和公平性。

四是提高自律意识。券商应加强自律监管,建立有效的内部合规制度和流程,加强员工合规培训,严厉打击内部违规行为,维护行业的良好形象和声誉。

记者:陆怡雯

编辑:陈偲

相关文章

- 一案多罚!东北证券再领罚单惊人的因果定律:对子女太狠的父母,晚年难熬(豫金刚石股票)东北证券2020年吸收投资是多少,

- V观财报|东北证券被警示:豫金刚石保荐书存虚假记载31岁在春晚一炮而红,观众都以为他隐退了,其实已经去世10年了(豫金刚石股票)豫金刚石这股票到底,

- 中国最大人造钻石公司,市值78亿的豫金刚石,半年亏3.57亿(豫金刚石股票)中国人造钻石上市公司,

- “ST”警告压顶、豫金刚石火速回复,股价大跌逾10%(豫金刚石股票)豫金刚石东方财产网股吧,

- 交易所怒了:这只“妖股”再不把问题说清楚就把你ST了!发生了什么?(豫金刚石股票)股票妖股名单,

- 老周侃股:股价暴涨的豫金刚石能撑多久(豫金刚石股票)豫金刚石股吧讨论群,