新浪私有化背后:业绩与股价低于预期,市值不及微博一半(新浪 股票)新浪私有化股权结构,

9月28日晚间,新浪就私有化交易告竣最终协议,同意以每股43.3美元被NEW WAVE私有化。后者将收购新浪所有已发行的价值约25.9亿美元的普通股。

根据双方告竣的私有化协议,并购方的报价较公司上周五收盘价上涨近8%,较7月6日收到New Wave不具约束力私有化要约前最后一个交易日收盘价上涨约18.1%。新浪表现,交易预计在2021年第一季度完成,今后公司将从纳斯达克退市。

最近几年,新浪的业绩与股价体现一直较为疲软。据财报,新浪二季度营收同比下降5%至5.08亿美元;净利润同比下降78%至2540万美元。截至发稿,新浪总市值为26.28亿美元,不及旗下子公司微博的一半。分析人士认为,估值低于新浪管理团队和投资者的预期,是他们选择私有化退市的主要原因之一。

新浪同意私有化将从纳斯达克退市,估值低于预期或为主因

9月28日晚间,新浪宣布已同New Wave控股有限公司(以下简称为“母公司”)和New Wave Mergersub有限公司(母公司的全资子公司)签订合并协议和计划。

公开资料显示,新浪母公司为英属维尔京群岛公司New Wave MMXV有限公司的全资附属公司,由新浪董事长兼CEO曹国伟控制。

根据合并协议,新浪在合并生效时间之前发行的每股普通股将被注销,以换取获得每股43.30美元的无利息现金。母公司将在此交易中收购母公司及其关联公司目前未拥有的所有已发行普通股,这意味着新浪股权价值约为25.9亿美元。

按此来算,此收购价格相对于新浪普通股于7月2日(新浪在7月6日宣布收到母公司开端非约束性“私有化”提案前的最后一个交易日)的收盘价溢价约18.1%,相对于该公司普通股在2020年7月2日之前的最后1个月和3个月的成交量加权平均交易价格分别溢价23.6%和28.6%。别的,该价格也比New Wave“私有化”提案中最初提出的每股普通股41美元提升了约5.6%。

新浪表现,合并对价将通过New Wave从民生银行获得的答应定期贷款以及曹国伟和New Wave的现金出资组合来提供资金。新浪董事会独立董事组成的委员会已一致通过该私有化方案,并决议建议股东投票授权及批准该方案。

新浪预计,此交易将在2021年第一季度完成。交易完成后,新浪将成为一家私人控股公司,其普通股将在纳斯达克退市。

事实上,早在2019年,新浪已有私有化意向。2019年6月1日,新浪宣布与曹国伟告竣认购协议,将向曹国伟出售1100万股新发行的普通股。

交易完成后,曹国伟占股16.02%,成为新浪最大股东。业内普遍认为,以曹国伟为代表的管理层掌握新浪主导权,这减少了新浪做出私有化决定时需要面对的决策层阻力。

“曹国伟大笔增持新浪股票,最大的可能性就是新浪私有化,之后回到国内上市。曹国伟成为第一大股东,话语权也是最大的,能够领导小股东一块受益。”独立IT评论人洪波曾表现。

有业内人士表现,估值低于新浪管理团队和投资者的预期,是他们选择私有化退市的主要原因之一。新浪私有化后,管理团队对公司有更多的控制权,可以大胆调整战略,进行更多实验、转型。

上市二十年,新浪市值已不及微博一半

2000年4月,新浪通过VIE架构在纳斯达克正式挂牌上市,作为国内最早一批赴美上市的互联网公司,新浪引领了中概股赴美上市的浪潮。今后,网易、搜狐等多支

相关文章

- 新浪私有化背后:业绩与股价低于预期,市值不及微博一半(新浪 股票)新浪私有化股权结构,

- 王志东领导新浪乐成上市后,却被董事会踢出局!首创人如何掌握公司的控制权?(新浪 股票)新浪为什么踢出王志东,

- 上海华通铂银:美国通胀前瞻+黄金价格、美元和股市前景如何(上海股市)上海华通铂银白银现货,

- 上海股市周报:上海股票总市值涨3488亿 豫园股份“痛饮”舍得大涨6成(上海股市)豫园股票历史最高价格是多少,

- 《繁花》火进股市,多家上市公司受关注,回应来了星汉辉煌光耀:同样嫁错人,为什么萧夫人再婚圆满,霍君华却半生凄苦(上海股市)繁花fm,

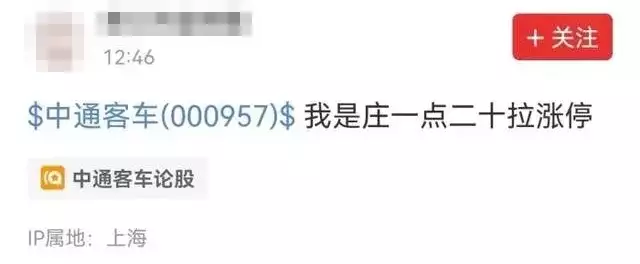

- 海量财经|网友精准预言股市走势?沪深交易所接连发声:限制交易女排消息:总局回应蔡斌用人问题,王云蕗遭网暴,赖亚文意外回京(上海股市)海量数据股价预测,