2018年中报速览,坏账准备的高端玩家,露出马脚的华信国际(华信国际)华信国际控股集团陈吉涛,

去年八月份,我正在挥汗如雨奋笔疾书,那时接了一本书,写到天昏地暗,其中一部门内容发表在杂志和知乎专栏上。

在写到坏账准备的时候,我用大数据的思路来对比,最终从3000多家上市公司里拖出一家数据最可疑的公司:华信国际(原文可度娘:《坏账准备,财政人员的良心账》)。

为什么可疑呢?因为它的所有应收账款的账龄几乎都在6个月以内,都不消计提坏账准备。

这不符合正常企业的一般经营逻辑,什么企业可以做到没有凌驾6个月的应收账款?

顺藤摸瓜后,我发现这家公司的应收账款大多不是自己的,而是收购的别人的。

这是什么玩法?

最近几年,不少上市公司都开始玩起了保理业务。

下面是小葵花课堂时间,什么是保理业务?

保理业务是一种国际上常用的融资手段,但是到了中国,尤其是一部门上市公司的实践中有点变味。

敲黑板:保理业务是一种中性的甚至是有益的融资手段,此处没有贬低这项业务的意思,所以业内人士请勿误解。

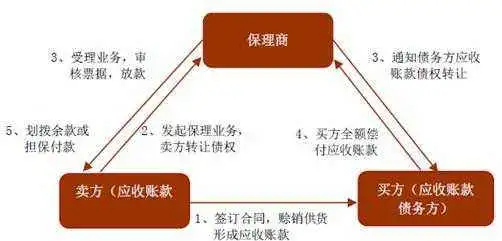

卖方把货物销售给买方,形成应收账款,为了尽快变现,卖方把应收账款的债权卖给了第三方--保理公司,然后保理公司再去找买方收钱。

在这个链条上,保理公司有点像替人收债的。

我发现2016年以来,尤其是2017年开始,越来越多的上市公司开始倒腾保理业务,有的干脆注资建立自己的保理公司。而据我观察,这类上市公司大多有一个共同点:应收账款余额巨大。

为什么这么热衷保理业务?

上市公司有着极强的业绩增长需求,对于重资产的企业来说,坏账准备是一个重大的降低利润的项目,但是每年都要披露数据,又不能不计提。终于有些智慧的财政主管发现了新大陆:保理业务。

直接把应收账款卖给保理公司,这样就不消自己提坏账准备了。

固然,保理公司又不傻,也不是收破烂的,怎么办?

一不做二不休,上市公司直接参股建立保理公司,但不控股,从而不需要披露,保理业务在上市体系外运转,专门接收上市公司的垃圾账。因为是关联企业,所以价格好商量。

如此一来二去,上市公司的应收账款洗成了现金,也不需要计提高额的坏账准备,从而美化了利润。业绩上来了,股价就好说了,管理层赶紧趁着韭菜的热情,减持一波股票。

完美。

不外华信国际玩法又不太一样,它自己就是保理商,2015年开始