炒股不如买基金!最牛狂赚超39倍,今天,开放式基金20年了!这8只至少赚了20倍…(华安创新基金)开放式式基金交易原则,

炒股不如买基金!最牛狂赚超39倍,今天,开放式基金20年了!这8只至少赚了20倍… 原创 李树超 中国基金报

中国基金报记者 李树超

2021年9月21日,是传统的中秋佳节,也是中国基金行业有重要纪念意义的日子——国内首只开放式基金建立20周年。

2001年9月21日,我国首只开放式基金“华安创新”正式建立,在其时还是“老封基”的时代,是国内基金行业一次重要的产物创新,并开启了开放式基金波涛壮阔的发展历程。截至目前,当年建立的首批三只开放式基金年化回报都凌驾10%,业绩最佳的开放式基金华夏大盘精选,自2004年8月份建立以来总回报3939.73%,年化收益24.12%,成为国内开放式基金最具恒久赚钱效应的代表性产物。

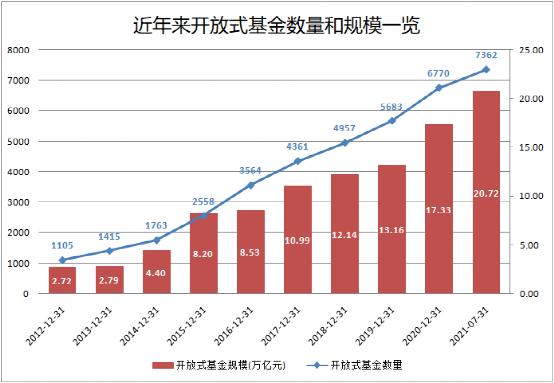

从首只开放式基金华安创新50亿元的建立规模起步,截至今年7月末,国内公募基金23.54万亿规模中,开放式基金规模20.72万亿元,占比88%,已经成为我国基金行业最主流的产物类型。

首批开放式基金恒久业绩优秀

年化回报皆凌驾10%

所谓开放式基金,就是指基金发行份额不固定规模,投资者可在交易时间内随时申购和赎回份额,在国内基金行业的发展初期,开放式基金已经是全球共同基金业的主流产物。

在行业诞生初期就对标海外一流水准的基金业,在1998年以“传统封闭式基金”起步,行业诞生3年后就诞生了首只开放式基金。

“因为开放式基金规模浮动,投资者可自由申购、赎回,因此会倒逼管理人尽力做好业绩,提高服务水平……更好体现市场化原则,让竞争机制发挥作用”。在中国证券投资基金业协会编著的《基金》一书中,一句话道破了监管层发展开放式基金的初志,也开启了行业起步时期重要的产物创新举措。

2000年10月8日,《开放式证券投资基金试点措施》正式发布,对开放式基金的申请设立、募集方式、申购赎回等做出了详细规定。

2001年是首批开放式基金诞生之年,当年建立的三只开放式基金分别为华安创新、南方稳健发展、华夏发展。

然而,在2001年9月起步的开放式基金,并不是一个好的起点。

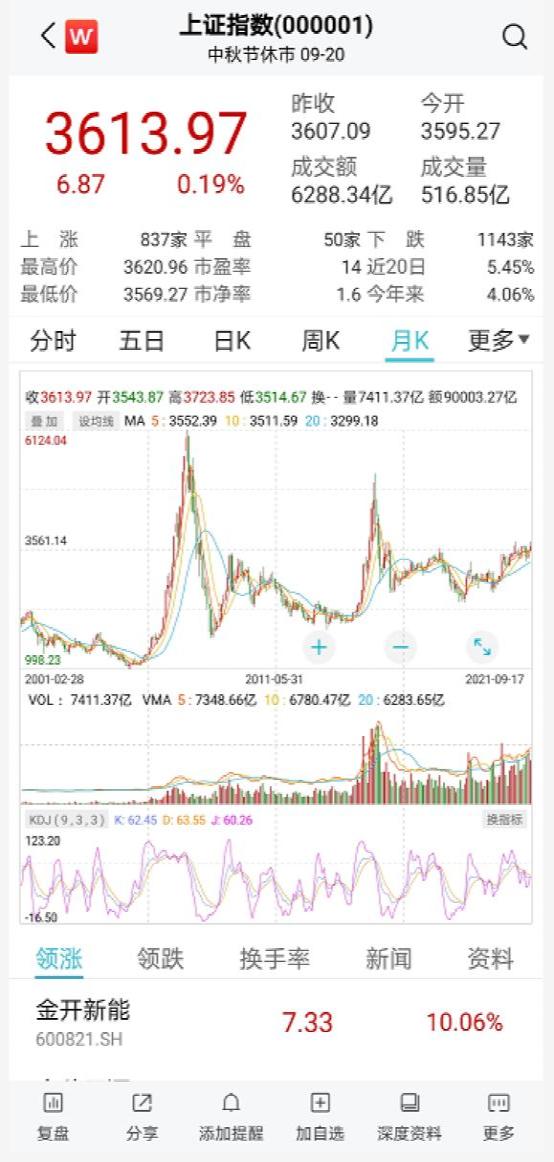

在2001年6月,沪深两市创下历史高点后,结束了长达两年的牛市,上证综指从最高2245点一路震荡下跌,到2005年6月收跌998.23点,四年凌驾50%的跌幅,首批开放式基金出师倒霉,建立后就面临四年多的漫漫熊市。

今后,2007年波涛壮阔的大牛市和2008年的暴跌,2015年的第二轮牛熊转换,经过漫长的20年的管理运作,历经几轮大幅震荡,首批建立的开放式基金皆斩获了不错的恒久回报,平均年化收益都站在10%以上。

其中,南方稳健发展收益率最高,近20年赚了8.6倍,年化回报接近12%;华安创新、华夏发展在同期的收益率也在6.8倍左右,年化收益率也都接近11%,凭借专业的投资管理,首批开放式基金斩获了靓丽的恒久业绩。

20年净赚679.65%

首只开放式基金年化回报超10%

华安创新建立于2001年9月21日,发行规模50亿元,是一只平衡混合型基金,该只基金的业绩比力基准为“沪深300指数收益率*75%+中债国债总财产指数收益率*25%”。因此,该只基金建立后持股比例绝大多数时间低于75%,以追求投资收益的稳健增长为目标。

Wind数据显示,截至最新收盘,华安创新建立20年来总回报约为6.8倍,年化回报10.81%,恒久收益能力亮眼。

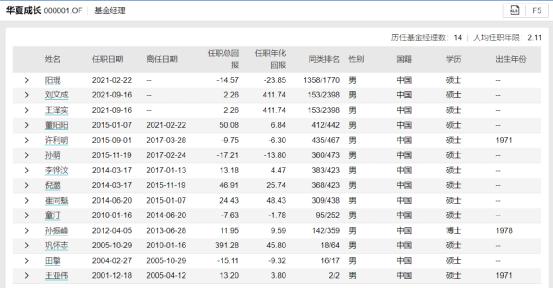

该只基金历经10位基金经理管理,人均任职年限为2.7年。

基金建立初期,由尚志民、刘耀军、孙正等3位基金经理管理,在任职的两年内,沪指跌幅超20%,基金跌幅1.26%,在熊市中起步,该只基金获得了不错的超额收益。

刘新勇任职时间5年半,从2003年9月到2009年3月末,经历了A股6124点的高峰,也渡过了1664点的低谷,任职期间总回报230.7%,但期间最大回撤52.92%,经历住了牛熊转换中暴涨暴跌的考验。

杨鑫鑫则经历了第二轮牛熊转换的过程,2014年底担当华安创新基金经理,到2016年9月卸任,1年9个月时间基金净值大起大落,期间最大回撤35%,最终任职期间斩获8.42%的正回报。

目前,华安创新由华安基金的明星基金经理杨明、崔莹一起管理,杨明自2018年12月份熊市尾部接手,目前任职2年10个月总回报为135.19%,超基准回报91.7%,年化回报凌驾35%。

在今年中报中,杨明、崔莹在中报中表现,华安创新基金坚持发展风格,今年上半年加仓了新能源、军工、半导体等板块,但是部门在非主流赛道上的配置拖累了净值体现。

该只基金的投资目标是追求较高的年化复合收益率和较低的回撤,具体而言收益优先于回撤,优先于换手率。基金恒久的年化收益率取决于投资方法,而投资方法需要根据我们对市场的理解不停完善。

他们认为,A股是个贝塔(行业贝塔和投资逻辑贝塔)远远大于阿尔法(个股逻辑)的市场,现阶段选对行业贡献凌驾个股,赛道股的优势是纵向上的研究复利和横向上的交叉验证。而就市场投资逻辑而言,需要对公司恒久天花板、短期景气度(季度业绩)和估值这几个指标权重的不停再平衡,现阶段恒久天花板权重较高,而估值权重很低。背后可能反映疫情以后全球还是低利率环境,这意味着大部门行业或者企业中恒久增速下降,只有能够维持较高增速的行业或者企业才气享受到低利率带来的估值提升。

南方稳健发展总回报859.32%

首批开放式基金中业绩最佳

南方稳健发展,建立于2001年9月28日,是紧随华安创新建立的开放式基金,发行规模34.89亿元。

Wind数据显示,截至最新收盘,该只基金近20年总回报859.32%,年化回报11.98%,是首批3只开放式基金中,恒久业绩最好的产物。

这只基金在近20年管理运作中,也是历经10位基金经理“接力”,打造了恒久稳健回报。

杜峻、李华首任任职基金经理,在2001年-2004年的震荡下行行情中,A股熊市中维持了产物的正收益。

王宏远任期从2005年9月到2008年4月,张雪松任期从2006年3月至2018年的1月,都是经历了2007年的牛市顶点到掉头直下的经历,两人任期覆盖了大牛市的完整区间,都斩获了不俗的收益。

而2007年5月任职南方稳健发展基金经理的冯皓,却完整经历了2008年沪指跌到1664点的大熊市,直到2010年2月沪指再度迫近3000点,任期回报遗憾收负。冯皓任期最大回撤高达59.6%,完整经历了熊市的考验。

南方稳健发展现任基金经理应帅,2012年11月开始管理这只基金,目前任职期限接近9年,是管理该只基金时间最长的基金经理,也是完整经历2015年牛熊转换的基金经理,区间最大回撤一度到达42.28%。

截至最新数据,应帅任职总回报275.32%,任职年化回报16.15%,穿越牛熊洗礼,基金净值屡创新高,获取了恒久较好回报。

谈及该只基金的投资方向,应帅在该只基金的今年中报中表现,进入三季度,正是半年报公布时间窗口,业绩将极大影响公司股价的体现。因此,三季度的投资着眼点是半年报业绩超预期的行业和个股,目前来看,新能源、半导体和军工有希望成为结构性上涨的主要板块。

未来,该只基金还将继续以绝对收益为投资理念,自下而上,精选个股,力争连续为持有人创造收益。

华夏基金旗下首只开放式基金

华夏发展总回报685.69%

华夏发展建立于2001年12月18日,发行规模32.37亿元,是华夏基金旗下首只开放式基金。

截至最新净值,该只基金建立以来总回报685.69%,年化回报接近11%。该只基金以“追求发展性”和“研究创造价值”为投资原则,通过投资具有良好发展性的上市公司股票,同样实现了基金的恒久稳健增值。

该只基金的首任基金经理,是台甫鼎鼎的王亚伟。王亚伟在该只基金建立后,担当首任基金经理,从2001年12月到2005年4月,三年半时间沪指从1600点震荡下跌到1200点,区间跌幅26.8%,王亚伟逆市斩获正收益,任职总回报13.2%,年化回报3.8%。

2005年4月,王亚伟卸任华夏发展基金经理,当年年底担当华夏大盘精选基金经理,开启了自己的成名之路。他在担当基金经理早期,曾先后管理基金兴华、华夏发展基金,可谓成名前的“首秀”。

巩怀志在2005年10月至2010年1月担当华夏发展基金经理,同样完整经理2007年-2008年的暴涨暴跌,任职四年多总回报391.28%,但在牛熊大转换中,最大回撤也到达53.97%。

李铧汶、董阳阳则经历了2015年牛熊转换,2016年初熔断的历程,任职期间也获得正回报,但在管区间的最大回撤都在50%上下,同样穿越了一轮大的牛熊周期。

目前,该只基金由华夏基金副总经理、投资总监阳琨,基金经理刘文成,王泽实共同管理。

阳琨在今年基金中报中表现,站在目前时点,展望下半年,我们有三点核心判断:

一是疫情仍是经济正常化的阻碍,市场在“疫情-经济增长-货币政策-隐性通胀”联动下会连续“纠结”,市场整体难有单边走势,震荡为主。

二是结构仍会分化,看好供给受限、需求提升的传统财产和高发展的科技类赛道。

三是恒久角度,从人口结构、收入分配、财产升级等底层要素看,我们对消费、医疗、高端制造几个方向恒久看好。

最猛开放式基金17年39倍

8只产物总回报超20倍

除了首批开放式基金外,自2001年开放式基金诞生以来,国内还出现了一批恒久业绩优秀的开放式基金。

截至最新净值,华夏大盘精选以39.4倍收益率位居开放式基金收益率榜首,自基金2004年8月份建立17年来总回报3939.73%,年化收益24.12%,成为国内开放式基金最具恒久赚钱效应的代表性产物。

除了华夏大盘外,嘉实增长、兴全趋势投资也分别斩获27.38倍、23.88倍的投资回报,分居开放式基金恒久业绩二、三名。

另外,富国基金旗下的天益价值、天瑞强势精选,银河稳健,景顺长城基金旗下的内需增长、鼎益等产物,同样建立于2003年-2005年开放式基金发展早期,基金一样穿越多轮牛熊,斩获了凌驾20倍的总回报。

以最具恒久赚钱效应的华夏大盘为例,华夏基金摆设最强投研力量,精心打造该只基金的恒久业绩,王亚伟之后,孙彬、阳琨等,都是华夏基金投研团队的核心人物。

现任基金经理陈伟彦,也曾管理过华夏回报等明星产物。目前管理华夏大盘4年多,任职总回报112.07%,年化回报18.67%,延续了该只基金稳健增值的特点。

与华夏基金类似,各家公募基金几代核心投研人物“接力”,打造了开放式基金的恒久优秀业绩。

在上述8只建立以来总回报超20倍的基金外,建立以来业绩超10倍的开放式基金也多达55只。

其中,杨锐文管理的景顺长城优选、王鹏担纲基金经理的泰达宏利发展、朱少醒管理的富国天惠、蔡向阳管理的华夏回报等,一大批知名基金和明星基金经理,凭借专业的投资能力,为投资者打造了开放式基金的恒久良好业绩。

不外,对于每日开放申赎的开放式基金而言,过往的投资业绩就像时间的“沙漏”:如果未来投资业绩不佳,投资者就会“用脚投票”,过往积累的业绩和优势也会消失;只有恒久坚持不懈做好投资,用更好的投资业绩回报投资者,才气将开放式基金的市场越做越大。

而作为开放式基金的投资者,从上述绩优基金的过往投资经历来看,在2007年-2008年、2015年两轮大的牛熊转换中,也可以看到即便明星基金经理管理的绩优基金,在股市巨震中也曾出现50%左右的回撤。但在A股恒久震荡向好的大趋势中,明星产物仍然在恒久投资中可以收复失地,刷新净值新高,用时间来阐释恒久投资和专业投资的价值。

编辑:舰长

原标题:《炒股不如买基金!最牛狂赚超39倍,今天,开放式基金20年了!这8只至少赚了20倍…》