外资私募再添两家,管理期货计谋体现突出-私募基金月报202011(202011)期货私募排名前50,

来源:华宝财产魔方

分析师:张青 执业证书编号:S0890516100001

研究助理:田钟泽

1. 市场回顾

1.1. 政策与新闻

天津再添一家外资私募证券投资基金管理机构

日前润晖投资管理(天津)有限公司(简称润晖投资)在中国证券投资基金业协会私募证券投资基金管理人完成登记存案,成为天津又一家外资私募证券投资基金机构(WFOE PFM)。

润晖投资于2018年10月在天津自贸试验区(中心商务区)注册建立,注册资本500万美元,为润晖投资(香港)在设立的外商独资企业。润晖投资(香港)建立于2006年,在鼎晖投资的支持和协助下开办,专注于投资二级市场上的优秀中国企业,自建立以来获得了包罗全球顶级主权基金、海外国家养老金、捐赠基金、慈善基金会等的认可。

此次润晖投资落子天津,体现了天津金融业对外开放的影响力以及国际化、法治化、市场化、便利化的良好营商环境,提高了引进更多外资金融机构的吸引力,对天津金融创新运营示范区建设具有重要意义。

(中国证券报,2020-11-12)

海外巨头太平洋资管完成私募存案

继贝莱德、先锋领航、路博迈、富达之后,又有海外资管巨头进军中国市场。

中国基金业协会数据显示,品浩海外投资基金管理(上海)有限公司于11月9日完成私募基金管理人登记,企业性质是外商独资企业,存案的机构类型为其他私募投资基金管理人。品浩海外投资基金管理(上海)有限公司由品浩投资管理(亚洲)有限公司(PIMCO Asia Limited)全资控股。

PIMCO即太平洋资产管理公司,专注于固定收益投资,由被业界称作“债券之王”的比尔·格罗斯创建,总部位于美国加州。据其官网介绍,截至今年9月末,PIMCO全球资产管理规模达2.02万亿美元。

据北京植德律师事务所透露,品浩海外投资是年内4家完成管理人登记的合格境内有限合伙人(QDLP)之一。品浩海外投资建立于2018年3月14日,注册资本为250万美元,由品浩投资管理(亚洲)有限公司全资控股。品浩海外投资的法定代表人兼总经理周玲玲此前曾有北京高华证券、摩根海外投资基金管理(上海)有限公司等多家资管机构从业经历,合规风控负责人傅阳春先后在汇添富基金、德邦证券、罗素投资等多家机构任职。

(证券时报,2020-11-19)

1.2. 市场行情

全文观察期自2020年11月1日至2020年11月30日。

2. 私募概览

2.1. 分计谋业绩统计

A股市场方面,11月的A股市场创出了本轮上涨新高,沪深300指数录得5.64%的收益。盘面上看,基本是顺周期性行业主导,其中有色涨幅凌驾20%,采掘涨幅也凌驾15%;而计算机、医药生物、传媒等发展性板块涨幅滞后,录得负收益。近期市场的特征,基本验证了我们最近对市场的研判,也即市场投资逻辑从流动性维度的估值驱动走向经济复苏下的盈利驱动。展望12月,经济仍处于复苏态势之下,尤其是疫苗进度的超预期,更加提振了投资者对经济景气上行的信心,这相应决定了市场短期仍可以顺势而为,以资源品、可选消费为代表的顺周期性行业投资为主,但拉长看,当下市场存在盈利复苏与流动性收紧的权衡与博弈,在没有进一步的预期差出现之前,市场的上涨高度可能也会有限,市场的机会仍以结构性为主。

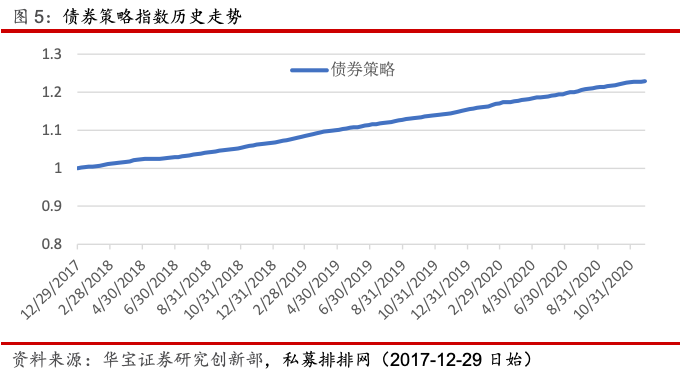

债券市场方面,11月利率债市场基本维持震荡走势,但信用债受信用违约事件影响,收益率明显上行。陪同高层对于逃废债的批判以及流动性维稳下,信用事件的短期打击逐渐缓解,短期债市迎来反弹修正。但中恒久看,经济出现复苏态势叠加通胀预期,长端利率形成一定压制,只是当下3%以上的10年期国债收益率,较之信贷资产相比,已具有配置价值,与海外主要经济体比力,中国债市的收益率性价比也较高,而人民币的升值也进一步提升了外资增持中国利率债的意愿。因此,从战略性配置层面看,债市具有一定配置价值,但从战术性层面看,债市的趋势性机会仍需等候拐点。

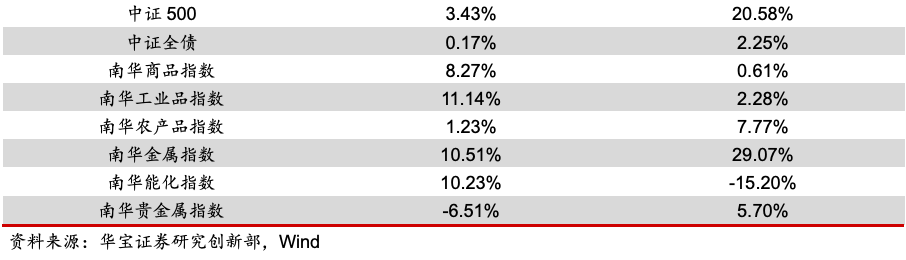

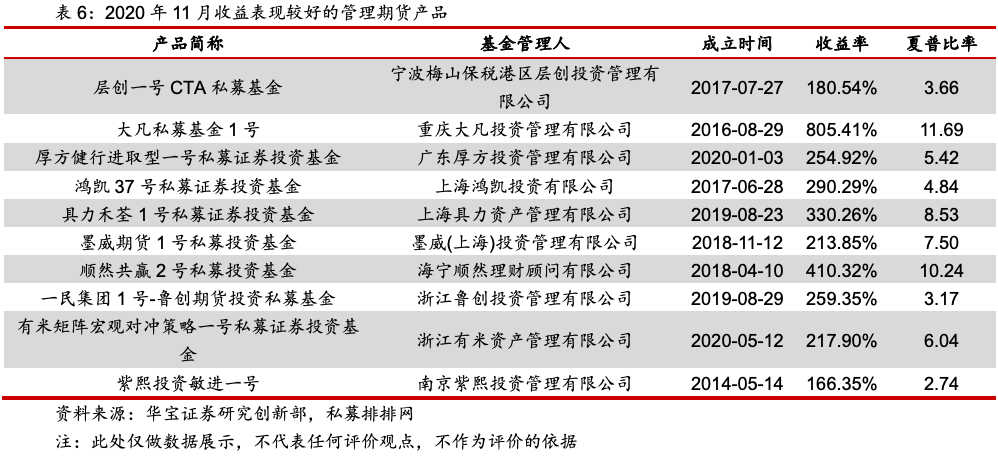

商品市场方面,11月除贵金属外商品普涨。11月黄金月度跌幅到达5%以上,黄金已连续4个月调整,陪同的是美元指数下跌,一反美元与黄金市场间的负相关关系。事后看,11月黄金的调整主要源于疫苗进展超预期下的美债收益率上行。展望后市,黄金与美元指数的负相关关系仍是主流,美元竞争力的下降,黄金的货币属性再度提升;别的,全球性的量化宽松或将催生通胀预期回升,这在商品属性上对黄金的上行也形成支撑。原油涨幅明显,11月美国大选落下帷幕,不确定风险减弱,加之新冠疫苗取得突破性进展,市场普遍预期未来市场需求恢复,另外OPEC+有望将当前的减产规模延长至明年一季度末,原油大幅上涨,动员能化板块上行。同时,受美国基建计划预期的刺激,市场需求得以提振,基本金属普遍上涨。黑色系也出现较大涨幅,11月CTA计谋体现较好。

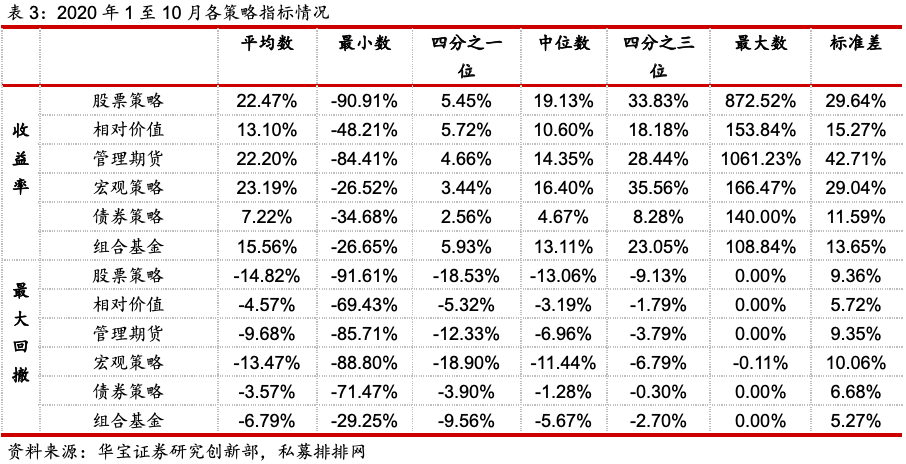

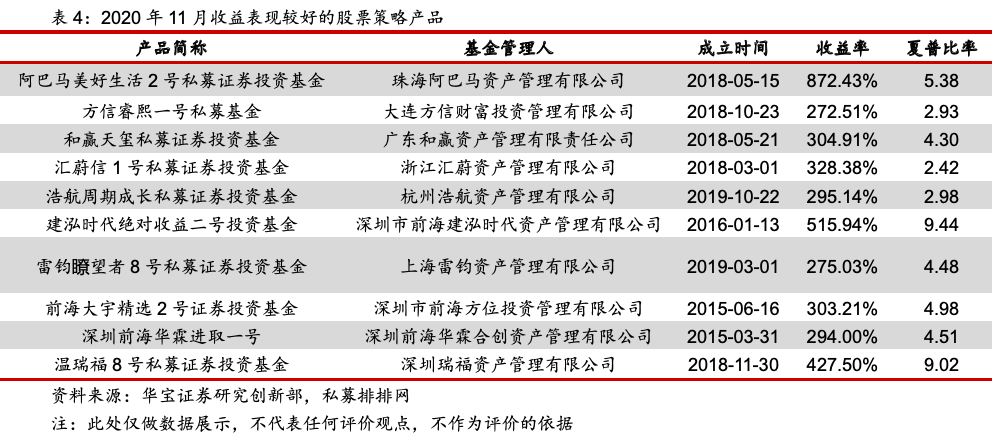

股票计谋共考察9914只基金,中位数收益22.49%,收益区间在【-90.44% ,872.43%】。

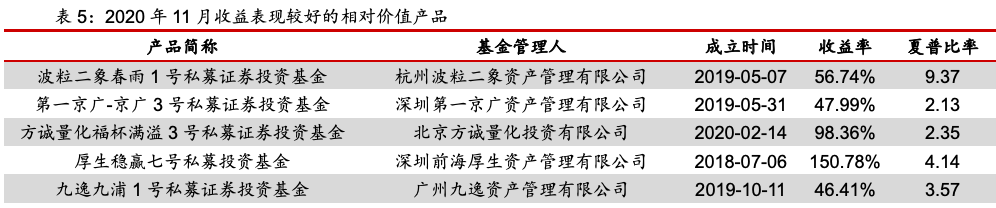

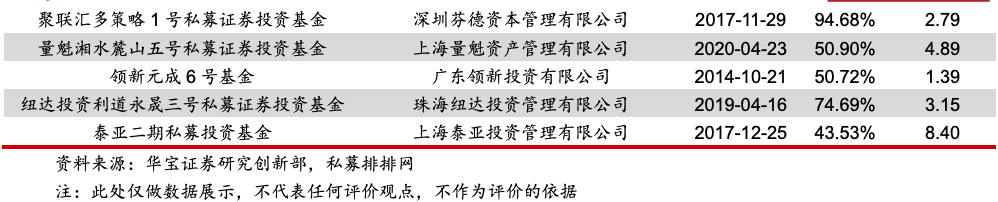

相对价值共考察541只基金,中位数收益10.00%,收益区间在【-48.24%,150.78%】。

管理期货共考察1361只基金,中位数收益17.03%,收益区间在【-42.46%,805.41%】。

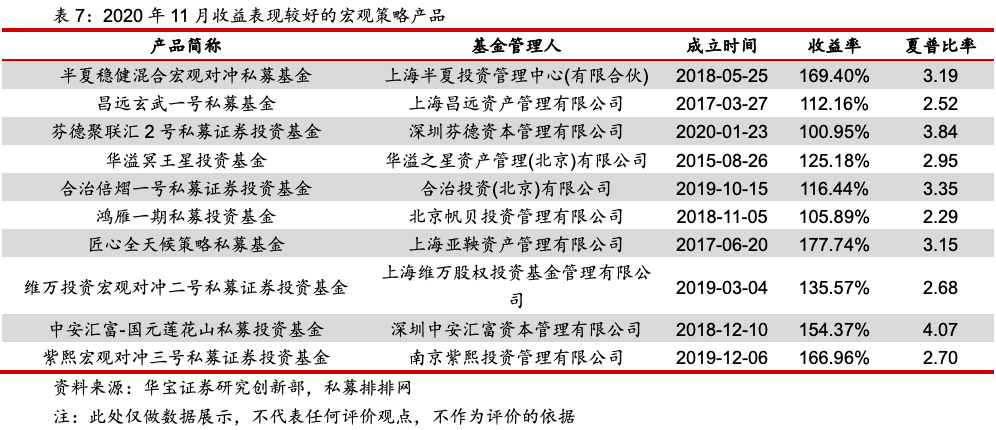

宏观计谋共考察289只基金,中位数收益19.27%,收益区间在【-21.39%,177.74%】。

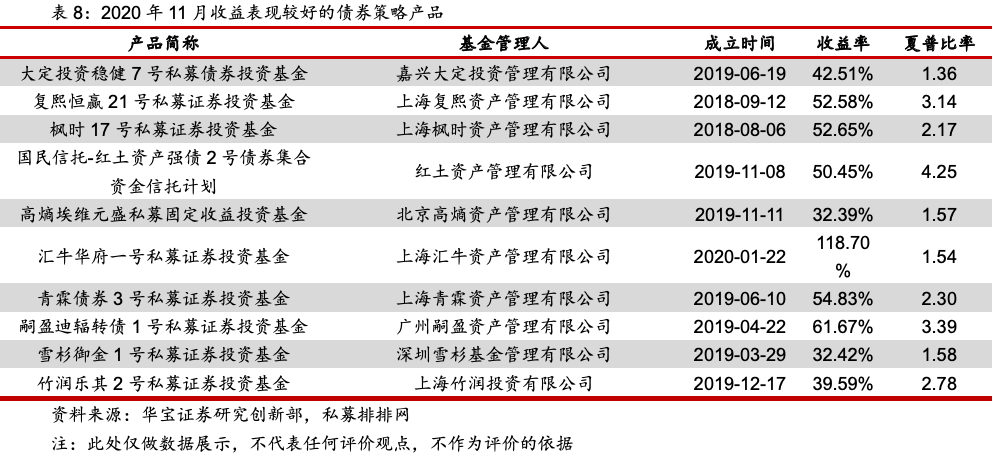

债券计谋共考察630只基金,中位数收益4.62%,收益区间在【-34.68%,118.70%】。

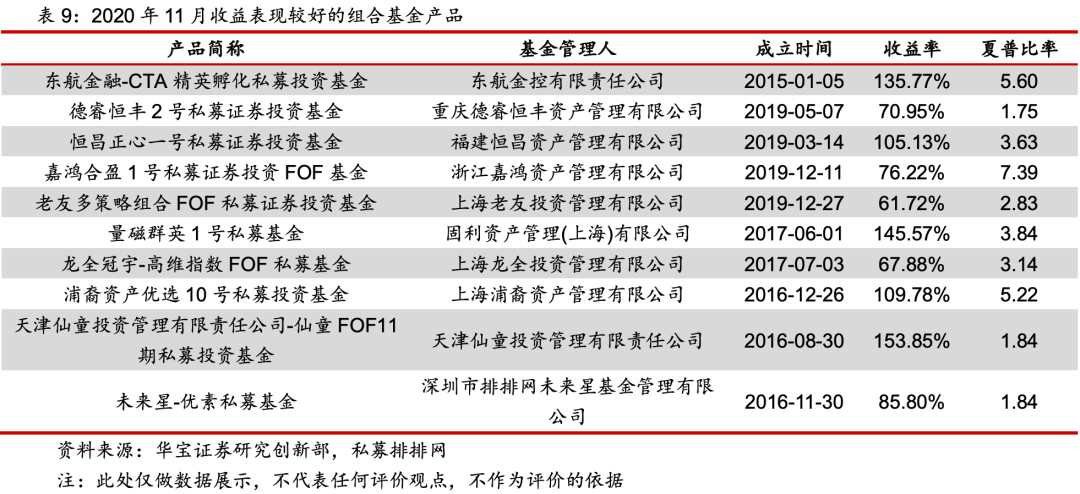

组合基金共考察776只基金,中位数收益14.82%,收益区间在【-25.53%,153.85%】。

2.2. 分计谋部门产物展示

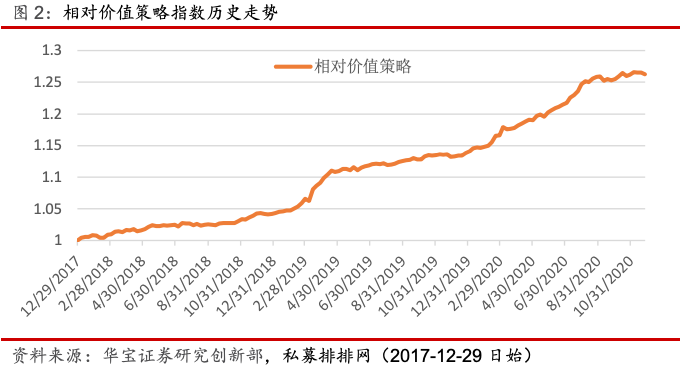

11月股票市场震荡上行,股票相关计谋如宏观计谋和组合基金等整体涨幅明显,而相对价值计谋和债券计谋体现较为一般,相对价值计谋较上月出现回撤。受益于11月商品市场颠簸加大,管理期货类计谋整体业绩提升较为明显。

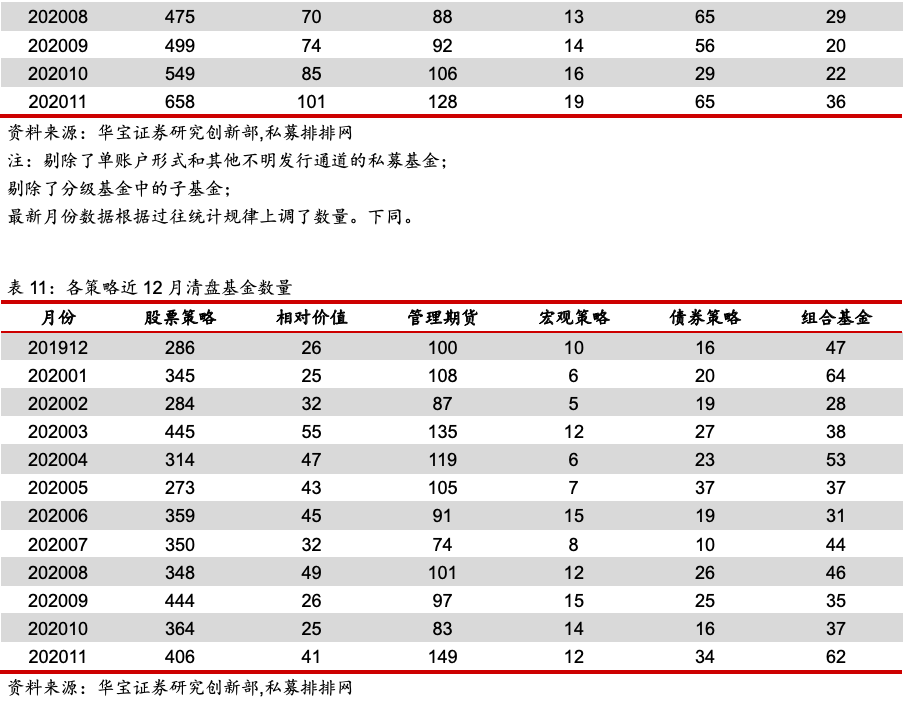

2.3产物发行与清盘

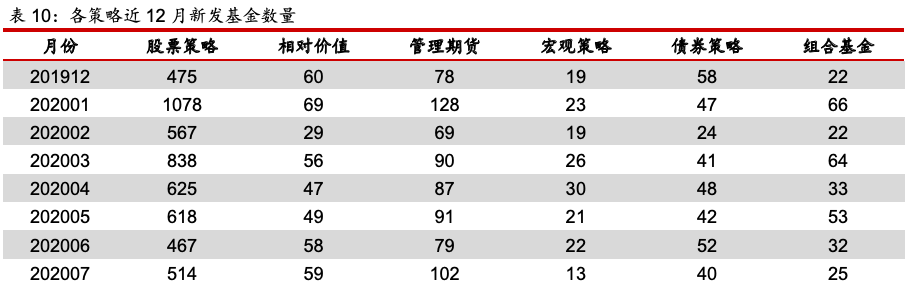

2019年一季度A股市场体现强劲,股票计谋体现亮眼,3、4月股票类计谋发行数量大幅回升,清盘数量明显下降。随着A股市场二季度的回调,随后两个月发行数量也出现回落。年末可能部门资金方有意向为明年做结构而发行新产物,同时2020年1月前期市场连续上涨,股票计谋产物发行数量出现明显上涨。

2019年初,受A股市场情绪回暖、量化交易接口和衍生品市场释放积极信号等因素影响,量化对冲类计谋交易环境预计转好,相对价值和股票量化产物的资金吸引力有所回升。但下半年以来,受市场成交量下滑、基差急剧收敛等影响,相对价值计谋产物发行数量出现明显减少。

管理期货计谋产物受益于2018年较为优秀的业绩体现,2019年初的新发基金数量较去年水平有所抬升。二季度以来商品颠簸加大,部门品种趋势性明显,管理期货计谋发行数量持续上升。9~10月由于部门市场短期剧烈颠簸,管理期货计谋出现回撤,发行数量也随之回落。2020年以来随着商品市场颠簸加大,管理期货计谋的发行数量也逐步回升。

2020年以来债市承压运行,股债“跷跷板”效应使得债券计谋产物体现较弱,新发债券类基金数量整体较少。2月以来债券市场回升的情况下这种情况仍未明显改善。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。