特宝生物IPO:“学术推广”挥霍5亿 研发投入占比却仅3%(宝生物)特宝生物公司产物,

销售费用与研发投入占比畸形,为“学术推广”斥资近5亿,特宝生物凭何登岸科创板?

日前,上交所披露了科创板上市委2019年第41次审议会议结果公告。公告显示,厦门特宝生物工程股份有限公司(以下简称“特宝生物”,证券代码688278.SH)首发获通过,于2020年1月7日在网上发行申购。

据上交所官网显示,特宝生物由国金证券保荐,此次拟公开发行新股4650万股,发行完成后不低于公司总股本的11.43%。

值得注意的是,特宝生物应收账款高企,销售费用与研发投入占比畸形,还为“学术推广”大手笔斥资近5亿。对此,发现网记者向特宝生物致去采访函询问,但截至发稿,特宝生物没有就相关问题予以合理解释。

营收净利不稳定,应收账款高企

公开数据显示,特宝生物于1996年建立,所属行业为C2761生物药品制造业,是一家主要从事重组卵白质及其长效修饰药物研发、生产及销售的创新型生物医药企业。

近年来,生物医药行业是我国重点培育的支柱性财产。而特宝生物乘着政策的“东风”,以免疫相关细胞因子药物为主要研发方向,为病毒性肝炎、恶性肿瘤等重大疾病和免疫治疗领域提供解决方案。

财政数据显示,2016-2019年前三季度,特宝生物分别实现营业收入2.8亿元、3.23亿元、4.48亿元和5.28亿元,出现稳中有增的发展趋势。

尽管营业收入呈增长趋势,但特宝生物的归母净利润却不容乐观。

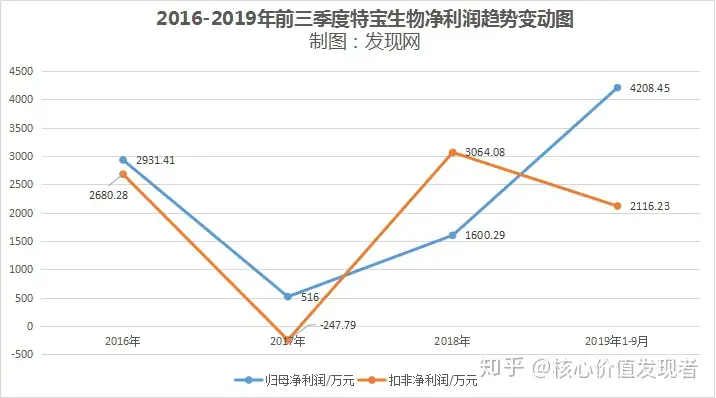

招股书显示,陈诉期内,公司实现的归母净利润分别为2931.41万元、516万元、1600.29万元和4208.45万元;同期,扣非净利润分别为2680.28万元、-247.79万元、3064.08万元和2116.23万元。

(数据来源:招股书)

由上述数据可以看出,特宝生物的净利润颠簸起伏较大且十分不稳定,在2017年扣非净利还出现了247.79万元的亏损。

不但如此,特宝生物高企的应收账款也令人担心。

根据招股书,陈诉期内,特宝生物的应收账款分别为1.22亿元、1.50亿元、1.11亿元和1.29亿元,一直维持在一亿元的水平线以上。

经计算,特宝生物的应收账款金额分别占到陈诉期内流动资产比例的40.30%、50.79%、29.80%和33.12%,分别占营业收入的比例分别为43.39%、46.43%、24.85%和40.37%。

随着营业收入的不停增长,特宝生物的应收账款总额未来或许还将继续增加。但如若公司盈利水平不能提高,账款不能及时回收,很大可能会产生坏账,从而对公司起到倒霉影响。

研发占比仅为3%,远低于同行水平

业绩不稳定,应收账款高企的特宝生物闯关科创板的勇气究竟何在?

经相关部分同意,证监会发布了《关于在上海证券交易所设立科创板并试点注册制的实施意见》。该意见指出,科创板允许不盈利公司在科创板上市。

即使降低上市要求,但科创企业总该有几分科创的样子,特宝生物的科创成色又如何呢?

根据招股书,特宝生物在研发上的年度支出在2016-2018年分别为893.26万元、1890.26万元和4060.67万元,占当年营收比例分别为3.19%、5.85%和9.06%,研发费用占比不敷一成。

在如此低的研发费用下,公司研发能力明显不敷,这亦导致公司产物缺乏核心优势。招股书显示,公司已上市销售的产物仅有四款,其中包罗3个造血生长因子和1个长效干扰素产物。

招股书显示,特宝生